Der Solidaritätszuschlag soll ab 2021 nach Angabe des Bundesministeriums der Finanzen für rund 90 Prozent, die ihn auf ihre Lohn- oder Einkommensteuer zahlen, entfallen.

Einen entsprechenden Gesetzentwurf hat die Bundesregierung Ende August beschlossen.

Von der geplanten Rückführung des Solidaritätszuschlags profitieren niedrige und mittlere Einkommen. Der vollständige Abbau des Solidaritätszuschlags ist zu einem späteren Zeitpunkt geplant. Begründet wird dies mit den weiterhin bestehenden Lasten des Bundes aus der Wiedervereinigung.

Dieser Beitrag beschäftigt sich mit den Auswirkungen der geplanten Änderungen auf den Abzug des Solidaritätszuschlags bei der Lohn- und Gehaltsabrechnung.

Der Solidaritätszuschlag - Eine Ergänzungsabgabe zur Finanzierung der deutschen Wiedervereinigung

Der Solidaritätszuschlag wird als Ergänzungsabgabe zur Einkommen- und Körperschaftssteuer erhoben. Sein Aufkommen steht allein dem Bund zu.

Die Einführung des Solidaritätszuschlags am 01. Juli 1991 wurde mit den besonderen Belastungen des Bundeshaushalts durch die Deutsche Wiedervereinigung, den Kosten des zweiten Golfkriegs und seinen Folgen sowie mit der Unterstützung der mittel-, ost- und südosteuropäischen Länder begründet (Solidaritätszuschlagsgesetz 1991 vom 24. Juni 1991). Er war zunächst befristet auf ein Jahr, d.h. bis zum 30. Juni 1992.

Am 01. Januar 1995 wurde er mit dem Gesetz zur Umsetzung des Föderalen Konsolidierungsprogramms (FKPG) ohne zeitliche Befristung erneut eingeführt.

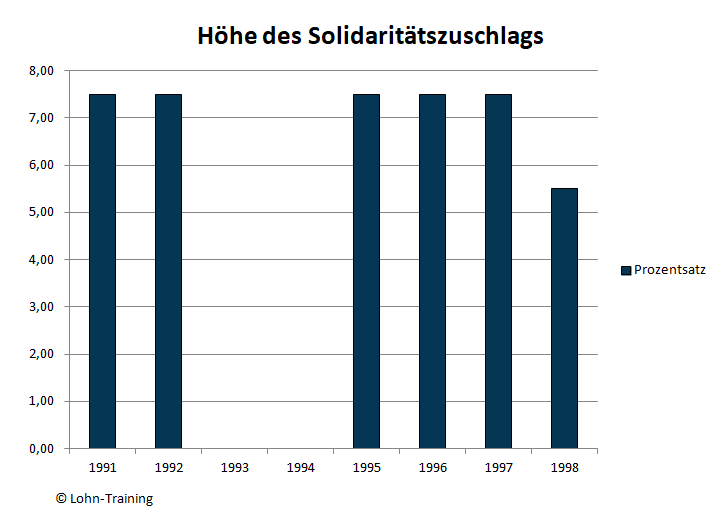

Der Solidaritätszuschlag betrug zunächst 7,5%. 1998 wurde er auf 5,5% der zu zahlenden Einkommen- und Körperschaftssteuer verringert. Dieser Prozentsatz gilt bis heute.

Der Solidaritätszuschlag bei der Lohnabrechnung

Jeder Arbeitgeber ist verpflichtet, die Lohnsteuer als besondere Form der Einkommensteuer vom steuerpflichtigen Bruttoarbeitslohn der Arbeitnehmer einzubehalten und an das Betriebsstättenfinanzamt abzuführen.

Gleiches gilt für den Solidaritätszuschlag und ggf. die Kirchensteuer.

Betroffen sind unbeschränkt und beschränkt steuerpflichtige Arbeitnehmer.

Die Lohnsteuer als Bemessungsgrundlage für den Solidaritätszuschlag

Die Bemessungsgrundlage für die Ermittlung des Solidaritätszuschlags ist die Lohnsteuer.

Wie bereits eingangs erwähnt, beträgt der Solidaritätszuschlag 5,5% des jeweiligen Lohnsteuerbetrags. Bruchteile eines Cents bleiben außer Ansatz.

Arbeitnehmer mit Kindern, die aus steuerrechtlicher Sicht berücksichtigt werden dürfen (z.B. im ersten Grad mit dem Steuerpflichtigen verwandte Kinder), zahlen einen niedrigeren Solidaritätszuschlag. Grund hierfür sind

- der Kinderfreibetrag,

- der Freibetrag für Betreuungs- und Erziehungs- oder Ausbildungsbedarf und

- der Entlastungsbetrag für Alleinerziehende.

Die Kinderfreibeträge sind über den Kinderfreibetragszähler und der Entlastungsbetrag für Alleinerziehende über die Lohnsteuerklasse II in den Lohnsteuertabellen und in den Programmablaufplänen für den Lohnsteuerabzug des Bundesministeriums der Finanzen berücksichtigt.

Darüber hinaus gibt es bereits nach derzeit geltendem Recht eine Freigrenze und eine sogenannte Milderungszone für den laufenden Arbeitslohn (z.B. Lohn oder Gehalt), der individuell versteuert wird.

Derzeit geltenes Recht

Laufender Arbeitslohn - Solidaritätszuschlag erst oberhalb einer Freigrenze

Arbeitnehmer mit der Steuerklasse III zahlen keinen Solidaritätszuschlag, wenn ihre Lohnsteuer für den laufenden Arbeitslohn 162 EUR je Monat nicht überschreitet. Für die Steuerklassen I, II sowie IV - VI beträgt die Freigrenze zurzeit 81 EUR je Monat (§ 3 Absatz 4 Solidaritätszuschlagsgesetz 1995).

Freigrenze

a. Steuerklasse III: 162 EUR LSt. /Monat

b. Steuerklassen I, II, IV - VI: 81 EUR LSt. /Monat

Hinweis: Wie bereits erwähnt, führt ein Kinderfreibetragszähler zu einem niedrigeren Solidaritätszuschlag. Deshalb zahlen Arbeitnehmer mit berücksichtigungsfähigen Kindern erst ab einem höheren Lohnsteuerbetrag einen Solidaritätszuschlag.

Beispiel:

Ein Arbeitnehmer (NRW) mit den Steuerabzugsmerkmalen I / - / rk verdient monatlich 1.400,00 EUR brutto. Er ist gesetzlich kranken- und rentenversichert. Sein kassenindividueller Zusatzbeitrag beträgt 1,0%.

Der Arbeitgeber behält vom Bruttoarbeitslohn 50,91 EUR Lohnsteuer ein. Dieser Betrag liegt unterhalb der Freigrenze von 81,00 EUR für Steuerklasse I. Aus diesem Grund beträgt der Solidaritätszuschlag 0,00 EUR.

Laufender Arbeitslohn - Schrittweise ansteigender Solidaritätszuschlag in der Milderungszone

Die Milderungszone verhindert, dass beim Überschreiten der Freigrenze sofort ein Solidaritätszuschlag in Höhe von 5,5% des Lohnsteuerbetrags für den laufenden Arbeitslohn einzubehalten und abzuführen ist.

Statt dessen darf der Solidaritätszuschlag in der Milderungszone den folgenden Wert nicht übersteigen: (Freigrenze - Lohnsteuerbetrag) x 20%.

Auf diese Weise soll die Durchschnittsbelastung durch den Solidaritätszuschlag schrittweise an die Normalbelastung herangeführt werden.

Erst oberhalb der Milderungszone ist für den laufenden Arbeitslohn, der individuell versteuert wird, der volle Solidaritätszuschlag einzubehalten.

Beispiel:

Ein Arbeitnehmer (NRW) mit den Steuerabzugsmerkmalen I / - / - verdient monatlich 1.600,00 EUR brutto.Er ist gesetzlich kranken- und rentenversichert. Sein kassenindividueller Zusatzbeitrag beträgt 1,0%.

Der Arbeitgeber behält vom Bruttoarbeitslohn 93,50 EUR Lohnsteuer ein. Dieser Betrag liegt in der Milderungszone. Aus diesem Grund beträgt der Solidaritätszuschlag (81,00 EUR - 93,50 EUR) x 20%= 2,50 EUR.

Hinweis: 5,5% von 93,50 EUR= 5,14 EUR.

Solidaritätszuschlag bei Pauschalierung der Lohnsteuer

In bestimmten Fällen darf der Arbeitgeber statt der individuellen Versteuerung eine Pauschalierung der Lohnsteuer wählen. Wie bei den sonstigen Bezügen (z.B. Urlaubsgeld, Weihnachtsgeld) gibt es bei der Pauschalversteuerung keine Freigrenze und keinen Milderungsbereich. Der Solidaritätszuschlag beträgt immer 5,5% von der Lohnsteuer.

Eine Ausnahme bilden die Minijobber, deren Arbeitslohn mit 2% pauschal versteuert wird. In den 2% sind nämlich die Lohnsteuer, die Kirchensteuer und der Solidaritätszuschlag bereits enthalten.

Lohnsteuer-Jahresausgleich

Ein während des Jahres zu viel erhobener Solidaritätszuschlag wird bei Durchführung eines Lohnsteuer-Jahresausgleichs durch den Arbeitgeber oder im Rahmen der Einkommensteuererklärung durch das Finanzamt zurückerstattet.

Hierbei sind sowohl die Freigrenze und die Milderungszone als auch vorhandene Kinderfreibeträge und der Freibetrag für Betreuungs- und Erziehungs- oder Ausbildungsbedarf zu beachten.

Hinweis: Der Lohnsteuer-Jahresausgleich darf nur unter bestimmten Voraussetzungen und nur für unbeschränkt steuerpflichtige Arbeitnehmer durchgeführt werden (§ 42b EStG).

Geplante Gesetzesänderungen für den Solidaritätszuschlag bei der Lohnabrechnung

Mit dem von der Bundesregierung verabschiedeten Entwurf eines Gesetzes zur Rückführung des Solidaritätszuschlags 1995 sollen durch verschiedene Maßnahmen nur noch Arbeitnehmer mit einem höheren Einkommen einen Solidaritätszuschlag zahlen. Für rund 90% derjenigen, die ihn auf ihre Lohn- oder Einkommensteuer zahlen, soll er nach Angabe des Bundesministeriums der Finanzen entfallen.

Erreicht werden soll dies u.a. mit den folgenden Änderungen bei der Lohn- und Gehaltsabrechnung:

Erhöhung der Freigrenze für den laufenden Arbeitslohn

Die Freigrenze bis zu der kein Solidaritätszuschlag vom laufenden Arbeitslohn erhoben wird, soll von einem Lohnsteuerbetrag von derzeit 162 EUR bei Lohnsteuerklasse III auf zukünftig 2.826 EUR angehoben werden. Bei Arbeitnehmern mit einer Lohnsteuerklasse I, II sowie IV - VI soll in Zukunft erst ein Solidaritätszuschlag von ihrem laufenden Arbeitslohn einbehalten werden, wenn die Lohnsteuer für den laufenden Arbeitslohn 1.413 EUR überschreitet. Bisher galt ein Lohnsteuerbetrag von 81 EUR.

Freigrenze

a. Steuerklasse III: 2.826,00 EUR LSt. /Monat

b. Steuerklassen I, II, IV - VI: 1.413,00 EUR LSt. /Monat

Beispiel:

Der Arbeitnehmer aus dem vorherigen Beispiel, von dessen Arbeitslohn in Höhe von 2.000,00 EUR brutto 180,16 EUR Lohnsteuer einbehalten werden, muss damit nach dem Gesetzentwurf zukünftig keinen Solidaritätszuschlag mehr zahlen.

Einführung einer Freigrenze für sonstige Bezüge

Bisher wird bei sonstigen Bezüge (Urlaubsgeld, Weihnachtsgeld etc.) immer ein Solidaritätszuschlag von 5,5% des jeweiligen Lohnsteuerbetrags einbehalten. Nach dem Gesetzentwurf wird dies geändert. Für die Lohnsteuerklassen I, II sowie IV - VI wird eine jährliche Freigrenze von 16.956 EUR und für die Lohnsteuerklasse III eine jährliche Freigrenze von 33.912 EUR eingeführt. Erst wenn die Lohnsteuer für den sonstigen Bezug diese Freigrenze überschreitet, wird ein Solidaritätszuschlag berechnet und einbehalten.

Hinweis: Es gibt weiterhin keine Milderungszone für sonstige Bezüge.

Niedrigerer Anstieg des Solidaritätszuschlags in der Milderungszone

Nach dem Gesetzentwurf ist ein flacherer Anstieg des Solidaritätszuschlags in der Milderungszone geplant. Bislang betrug der Solidaritätszuschlag in der Milderungszone (Freigrenze - Lohnsteuer) x 20% des Lohnsteuerbetrags vom laufenden Arbeitslohn.

Nach dem Willen des Gesetzgebers wird zukünftig der Solidaritätszuschlag in der Milderungszone auf (Freigrenze - Lohnsteuer) x 11,9% begrenzt.

Erhöhung der Freigrenze beim Lohnsteuer-Jahresausgleich

Aufgrund der Anhebung der Freigrenzen bei der Einkommensteuerveranlagung ist bei den Regelungen zum Lohnsteuer-Jahresausgleich durch den Arbeitgeber ebenfalls eine Erhöhung der Freigrenzen geplant.

Für einen Arbeitnehmer mit Lohnsteuerklasse III soll die Freigrenze von 1.944 EUR auf 33.912 EUR erhöht werden. Bei den Steuerklassen I, II und IV ist eine Erhöhung der Freigrenze von 972 EUR auf 16.956 EUR geplant.

Solidaritätszuschlag - Ausblick

Nach der Entscheidung der Bundesregierung geht der Gesetzentwurf nun ins übliche parlamentarische Verfahren. Da der Solidaritätszuschlag eine direkte Bundessteuer ist, deren Aufkommen ausschließlich dem Bund zusteht (Art. 106 Abs. 1 GG), ist eine Zustimmung des Bundesrats (Art. 105 GG) zu dem Änderungsgesetz nicht erforderlich. Der Bundesrat kann zwar Einspruch einlegen. Dieser kann aber mit der entsprechenden Mehrheit des Bundestags überstimmt werden.

Ein aktuelles Gutachten des Wissenschaftlichen Dienstes des Bundestags äußert Zweifel an der Rechtmäßigkeit der Abschaffung des Solidaritätszuschlages für 90 Prozent der Zahler. Die Regelung berge ein hohes Risiko der Verfassungswidrigkeit, heißt es in dem Gutachten.

Nach Ansicht der Gutachter könnte das Bundesverfassungsgericht (BVerfG) schon die Erhebung des Solidaritätszuschlags ab 2020 für verfassungswidrig erklären, da mit dem Ende des Solidarpakts II eine Begründung für die Erhebung des Solidaritätszuschlags entfällt.

Es bleibt daher abzuwarten, ob der Entwurf eines Gesetzes zur Rückführung des Solidaritätszuschlags 1995 in dieser Form beschlossen und umgesetzt wird.